最近可转债的申购非常火爆,而8月16日申购的牧原发债也是非常受欢迎的,牧原发债的发行股数是95.50亿,其发行规模也是不小的,牧原发债申购的时候比较容易中签,更多投资者关注的还是牧原发债会破发吗以及其破发会怎么样。

牧原发债会破发吗?牧原发债评级怎么样?

牧原转债1270458月16日发行申购,正股,牧原股份,养猪的公司,近一年猪周期又来了,猪价下跌,牧原正股从高点腰斩了,近期有所反弹,养猪公司波动性比较多,如果猪肉价格起来,股票也会起来,可转债还是比较看好

发行规模95.5亿,预期单户中签率40%左右(2-3户一签),目前转股价值97.79,AA+级转债,预期开盘价115左右。

1)正股及主营业务。正股牧原股份,主营业务为生猪的养殖与销售,拥有从饲料加工、生猪育种、种猪扩繁到商品猪饲养的一体化完整产业链。

2)发行量及每股配额。正股总市值约2493亿元,本次发行可转债95.5亿元。原股东优先配售日与网上申购日同为8月16日(T日),原股东每股配售额1.8145元,每1张为一个申购单位。这意味着,获配1手(10张)需551股。

也就是说,参与抢权配售的股民,需在8月13日(股权登记日,即T-1日)买入600股,便可稳配1手,配售代码:082714。

3)信用评级及担保情况。本次可转债发行主体信用评级AA+,债券信用评级AA+,评级机构为中诚信。本次发行债券不提供担保

公司基本面

公司坚持采用大规模一体化的自养模式,经过20多年的发展,已形成了集科研、饲料加工、生猪育种、种猪扩繁、商品猪饲养、生猪屠宰为一体的完整闭环式生猪产业链,是中国畜牧业协会猪业分会会长单位。

2018年、2019年和2020年,公司生猪出栏量分别为1,101.10万头、1,025.33万头和1,811.50万头,占全国生猪出栏量的比例分别为1.59%、1.88%和3.44%。2020年,公司生猪出栏量为1,811.50万头,是我国同期出栏量最大的生猪养殖企业。

公司主要竞争优势是拥有一条集科研、饲料加工、生猪育种、种猪扩繁、商品猪饲养、生猪屠宰等环节于一体的生猪产业链,并拥有自动化水平较高的猪舍和饲喂系统、强大的生猪育种技术、先进的兽医健康管理体系、独特的饲料配方技术、优越的地域环境、较高的市场认可、扎实的生产管理和强大的技术人才队伍等,使公司在疫病防控、产品质量控制、规模化经营、生产成本控制等方面拥有明显的竞争优势,成为推动我国生猪品质不断提升的重要力量。

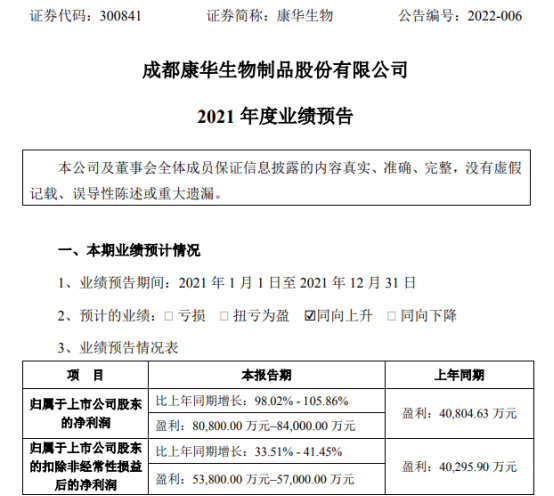

2020年扣非净利润273.27亿,同比增长360.24%。

2021年上半年预计,盈利:94.00亿元—102.00亿元,比上年同期下降:12.83%—5.42%。

2021年7月份,公司销售生猪301.1万头,销售收入52.07亿元,环比下降8.8%,同比下降13%。公司商品猪销售均价15.04元/公斤,比2021年6月份上涨10.75%

牧原股份主要股东

牧原股份的竞争优势

本公司的主要竞争优势是拥有一条集饲料加工、生猪育种、种猪扩繁、商品猪饲养等多个环节于一体的完整生猪产业链,并拥有自动化水平较高的猪舍和饲喂系统、强大的生猪育种技术、独特的饲料配方技术、优越的地域环境、较高的市场认可、扎实的生产管理和一支强大技术人才队伍等优势,由此使本公司在疫病防控、产品质量控制、规模化经营、生产成本控制等方面拥有明显的竞争优势,成为推动我国生猪品质不断提升的重要力量。

关于牧原发债怎么样、是不是会破发就是以上了,祝大家好运!

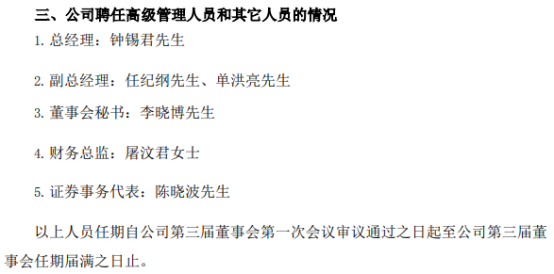

营业执照公示信息

营业执照公示信息